L’assurance-vie

Le socle juridique :

Toute action emporte ses conséquences sur le conjoint, les enfants et les ayants droit, 7actifs vous accompagne sur vos meilleures décisions.

La souscription s’effectue, soit auprès d’une compagnie d’assurance française qui, dans les limites de la loi Sapin 2, assurera le capital du contrat assurance vie jusqu'à 100.000 € et permettra l'investissement de l'épargne sur les marchés financiers, soit auprès d'une compagnie luxembourgeoise qui permettra le bénéfice des garanties du Duché du Luxembourg et du triangle de sécurité.

Le contrat assurance vie est à considérer comme une enveloppe fiscale et une plateforme d'investissement qui donnera la possibilité d'accéder aux différents supports, comme dans les contrats de capitalisation et les PER, il existe :

- Deux types de supports :

- Les fonds euros sécurisés, avec un couple rendement-risque limité mais bénéficiant des effets cliquets.

- Les unités de compte plus ou moins dynamiques, principalement investies en actions ou en obligations, exprimées en parts dont les valeurs fluctueront en fonction des marchés financiers.

- Deux types de personnes, à minima :

- Le ou les souscripteurs qui pourront librement disposer de leur épargne assurance vie durant toute leur vie.

- Le ou les bénéficiaires désignés qui suite à l'événement aléatoire du décès, percevront les fonds capitalisés qui auront été versés par le(s) souscripteur(s).

Sur le plan financier :

Vous aurez la possibilité de diversifier votre patrimoine selon votre sensibilité au risque.

- Investissement ouvert auprès d'une compagnie d'assurance offrant les meilleurs coûts et les meilleures garanties, soit en France, soit au Luxembourg.

- Gestion des investissements confiée aux plus grands noms de la gestion tels que Rothschild, la banque JP Morgan, la Société Générale, Claresco, Oddo BHF, La Financière de l'échiquier, Pictet Asset Management ...

- Investissements possibles en titres vifs ou en ETF pour les investisseurs les plus expérimentés.

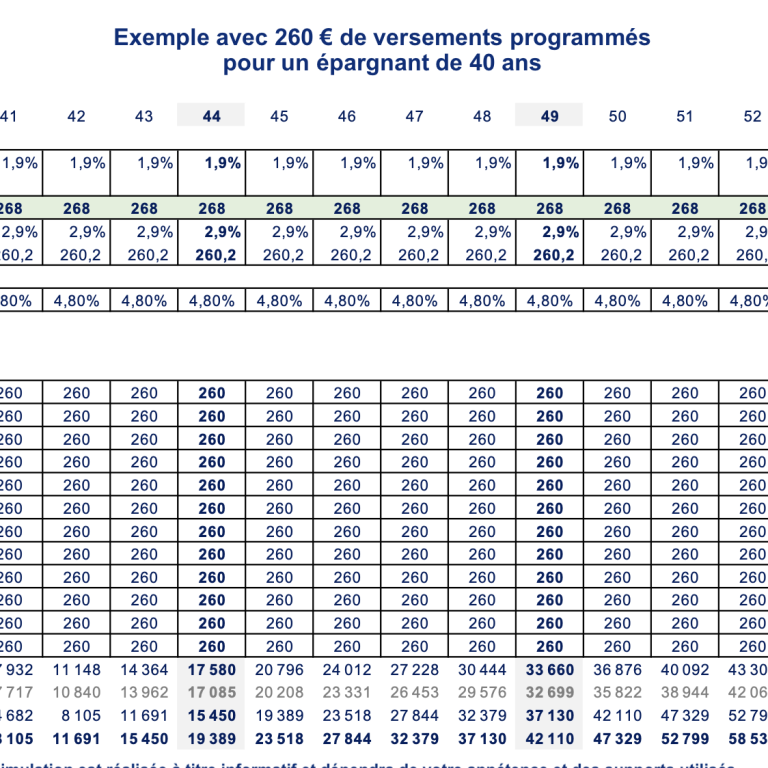

- Gestion souple du contrat assurance vie avec la possibilité d’alimenter le contrat avec des versements ponctuels ou programmés.

- Rachats simples et assurés, car la liquidité de l’investissement est assurée par une épargne qui restera toujours disponible en cas de besoin de rachats ponctuels ou de rachats mensuels programmés.

L’assurance vie répond à plusieurs besoins :

- Comment sécuriser mon patrimoine ?

- Comment préparer l’achat d’une maison ?

- Comment constituer un capital de retraite ?

- Comment anticiper les études des enfants ?

- Comment transmettre mon patrimoine ?

Grâce aux experts de notre cabinet vous définirez vos besoins et vos objectifs qui vous permettront de choisir :

- Le contrat assurance vie permettra d'accueillir vos investissements

- Votre objectif de capital à constituer pour une échéance donnée, selon vos encaissements prévisionnels ou le pourcentage* de vos revenus à capitaliser

- Le montant de l'épargne à affecter à votre premier versement, que vous pourrez compléter par des versements ponctuels ou mensuels programmés.

- Le montant à affecter en fonds euros

- Les unités de comptes qui complèteront vos fonds euros et qui devront être choisies en fonction de votre profil de sensibilité aux risques, que nous aurons préalablement évalué sur une échelle de 1 à 7 avec le pourcentage maximal de volatilité que vous pourrez accepter.

Puis pendant la vie de votre contrat, votre conseiller 7actifs se chargera de vous indiquer comment ajuster les unités de comptes de votre contrat, pour qu'il reste en adéquation avec votre profil investisseur et les évolutions économiques conjoncturelles.

Sur le plan fiscal :

- Au-delà de 8 ans le souscripteur bénéficie d’une fiscalité avantageuse avec un abattement de 4.600 € pour une personne seule ou 9.200 € pour un couple, puis une fiscalité forfaitaire à 7,5 %.

- Transmission facilitée et fiscalement optimisée pour l'épargne placée avant 70 ans :

- Au moment du décès le capital sera versé au bénéficiaire désigné ou aux bénéficiaires désignés, sans passer par la masse successorale et sans droits de succession pour les premiers 152.500€, par parent et par enfant.

- Les montants supplémentaires, dans la limite de 700.000 € seront taxés forfaitairement à 20%,

- L'excédent bénéficiera d'une taxation forfaitaire au taux de 31,25%, qui sera plus avantageux que des frais de succession aux DMTG** sur les tranches à 40 ou 45%.

- Transmission des sommes placées après 70 ans :

- Au moment du décès le capital transmis au bénéficiaire ou aux bénéficiaire sera taxé aux DMTG** après un abattement de 30.500 €, sur la valeur du versement initial et sans prendre en compte les plus-values des capitalisations .

L'assurance vie offre de multiples autres avantages et solutions dont pour certains cas un abattement supplémentaire de 20%, sur simple demande, 7actifs vous permettra d’avoir accès à un conseil personnalisé et adapté.

* En France la moyenne de l'épargne mensuelle est de 15%, contre 12% en Espagne et 36% en Chine.

** Détails des DMTG sur cette page.

Ces placements présentent un risque de perte en capital.

Faites vérifier par votre conseiller que le profil de risque SRI du produit correspond à votre profil d'investisseur et que la volatilité du support sera en adéquation avec le maximum de volatilité que vous accepterez.

Sur les actions le risque sera un risque de volatilité et marché financier,

Sur les obligations, le risque sera un risque de taux, ou de défaut de l'émetteur,

Sur les produits structurés obligataires, le risque sera celui du défaut de l'émetteur

Sur les SCI, OPCI ou SCPI, le risque sera un risque de défaut de l'émetteur ou de mauvaise gestion ou de mauvaise évolution du marché immobilier.

Avant de réaliser vos investissements, demandez une évaluation de votre profil investisseur, pour que les supports que vous investirez soient en adéquation avec votre profil.

Nous avons besoin de votre consentement pour charger les traductions

Nous utilisons un service tiers pour traduire le contenu du site web qui peut collecter des données sur votre activité. Veuillez prendre connaissance des détails et accepter le service pour visualiser les traductions.